Actualiza SAT supuestos para la Opinión de Cumplimiento

Los contribuyentes que requieran realizar alguna operación comercial o de servicios, entre otras solicitudes, deben solicitar la opinión de cumplimiento al Servicio de Administración Tributaria (SAT), conocida como Carta 32-D.

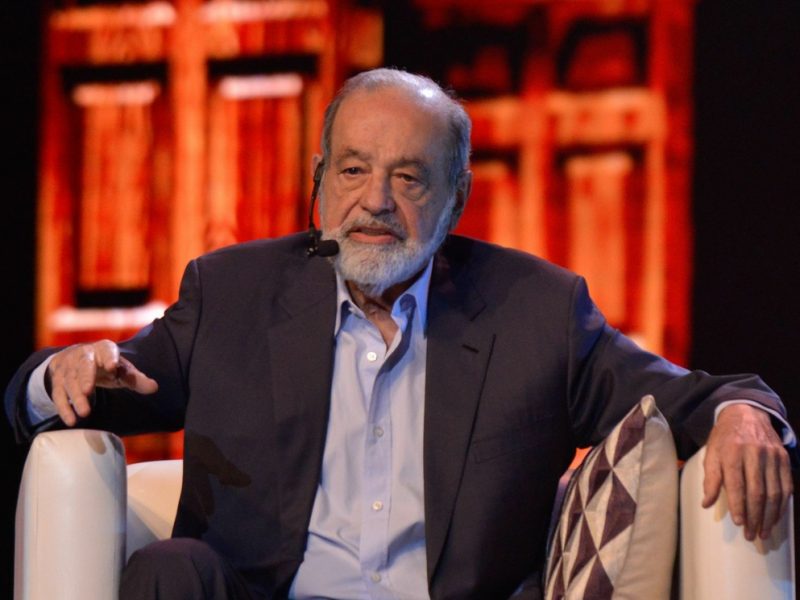

Así lo dio a conocer el Lic. Jorge Alberto Pickett Corona, abogado fiscalista, quien explicó que la opinión de cumplimiento es un documento con el que la autoridad puede dar fe de que un contribuyente ha cumplido con sus obligaciones fiscales, o en su caso, señalar los adeudos que tenga pendientes.

La opinión también es conocida como Carta 32-D, apuntó, en referencia a dicho artículo 32-D del Código Fiscal de la Federación (CFF) en donde se establece la prohibición que tiene el gobierno para contratar adquisiciones, arrendamientos, servicios u obra pública con particulares que tengan créditos fiscales firmes.

“Es decir, créditos fiscales sin garantizar, que no estén inscritos en el Registro Federal de Contribuyente (RFC), o no hayan presentado a tiempo sus declaraciones de impuestos”, detalló.

El abogado fiscalista mencionó que los contribuyentes deben solicitar la opinión de cumplimiento al SAT en caso de que requieran realizar alguna operación comercial o de servicios para obtener subsidios y estímulos.

Asimismo, para llevar a cabo un trámite fiscal o una autorización en materia de impuestos internos, incluyendo los de comercio exterior, así como para las contrataciones por adquisición de bienes, arrendamiento, prestación de servicio y obra pública que vaya a realizarse.

“Para obtener la opinión de cumplimiento es necesario que el contribuyente ingrese al portal del SAT con su RFC y contraseña de la misma, o ingresar con la e.firma. El resultado de la opinión puede ser positivo o negativo, en ese caso, el SAT puede emitir una opinión negativa si detecta que no se cumplió con alguna obligación”, expuso el abogado fiscalista.

Para generar la opinión del cumplimiento de obligaciones fiscales, la autoridad fiscal revisará lo siguiente: Que el contribuyente haya cumplido con sus obligaciones fiscales en materia de inscripción en el RFC, referente al CFF y su reglamento, y que su clave en el RFC esté activa.

Además, que se encuentre al corriente en el cumplimiento de sus obligaciones fiscales respecto de la presentación de las declaraciones anuales del ISR, correspondientes a los cuatro últimos ejercicios.

“Se considera que está al corriente en sus obligaciones fiscales en el ejercicio en el que solicita la opinión y en los cuatro últimos ejercicios anteriores a éste, respecto de la presentación de pagos provisionales del ISR y retenciones del ISR por sueldos y salarios y retenciones por asimilados a salarios, así como de los pagos definitivos de ISR, IVA e IEPS y la DIOT”, señaló.

Pickett Corona refirió que para efectos de lo previsto en el artículo 32-D, fracción VIII del CFF, tratándose de persona Moral que tribute en términos del Título II de la LISR; Física o moral que tribute en términos de los Capítulos VII y VIII del Título II de la LISR.

Otras consideraciones del SAT para el contribuyente es que no esté publicado en el portal del SAT, en el listado definitivo a que se refiere el artículo 69-B, cuarto párrafo del CFF (EFOS); que no tenga créditos fiscales firmes o exigibles.